中国经济网北京6月5日讯 华懋科技(603306.SH)昨晚披露《关于披露发行股份及支付现金购买资产并募集配套资金暨关联交易预案的一般风险提示暨复牌的公告》,公司拟通过发行股份及支付现金(含部分现金由华懋科技全资子公司支付)的方式,购买深圳市富创优越科技有限公司(简称“富创优越”)57.8398%股权,并募集配套资金。本次交易前,华懋科技通过全资子公司华懋(东阳)新材料有限责任公司持有富创优越42.1602%股权,本次交易完成后,公司将直接及间接持有富创优越100%股权。经向上交所申请,公司股票、可转债债券以及可转债转股自2025年5月21日(星期三)开市起开始停牌;经申请,公司股票、可转债债券以及可转债转股将于2025年6月5日开市起复牌。

公司同日披露《发行股份及支付现金购买资产并募集配套资金预案》,本次交易方案由发行股份及支付现金购买资产,以及募集配套资金两部分组成。

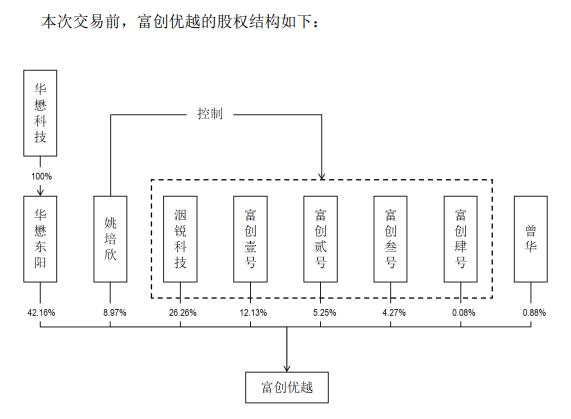

本次交易前,上市公司通过全资子公司华懋东阳持有富创优越42.16%的股权,本次交易上市公司拟通过直接和间接的方式购买富创优越剩余57.84%的股权,具体交易方案为:

上市公司通过发行股份及支付现金方式,购买姚培欣、曾华、富创肆号合计直接持有的富创优越9.93%股权;

上市公司通过发行股份及支付现金方式,购买姚培欣、朱惠棉合计持有的富创优越股东洇锐科技100%股权;

上市公司通过发行股份及支付现金方式,购买姚培欣、谭柏洪、胡伟、鲁波、钟亮、李贤晓、曾华合计持有的富创优越股东富创壹号99%出资份额,通过全资子公司华懋东阳以支付现金方式购买姚培欣持有的富创壹号1%出资份额;

上市公司通过发行股份及支付现金方式,购买姚培欣、车固勇、余乐、邢晓娟、王吉英、张开龙、曾华、龙江明、刘国东、高家荣合计持有的富创优越股东富创贰号99%出资份额,通过全资子公司华懋东阳以支付现金方式购买姚培欣持有的富创贰号1%出资份额;

上市公司通过支付现金方式,购买翁金龙、龙江明、程艳丽等44人合计持有的富创叁号99%出资份额,通过全资子公司华懋东阳以支付现金方式购买姚培欣持有的富创叁号1%出资份额;

向东阳华盛发行股份募集配套资金。

姚培欣、曾华、富创肆号合计直接持有的富创优越9.93%股权,以及洇锐科技100%股权,富创壹、贰、叁号100%的出资份额,洇锐科技及富创壹、贰、叁、肆号均为专项持股平台,除持有富创优越股份外,未开展其他经营活动。

截至预案公告日,本次交易标的资产的审计、评估工作尚未完成,本次交易标的资产的交易价格及发行股份的数量尚未确定。标的资产的交易价格以上市公司认可的具有证券期货相关业务资质的资产评估机构出具的资产评估报告确定的、于审计/评估基准日之时的股东权益价值为依据,由各方协商确定。

本次交易完成后,交易对方姚培欣持有上市公司的股权比例可能会超过5%,将成为公司关联自然人;本次募集配套资金的股份认购方东阳华盛为公司控股股东,为公司关联法人。本次交易构成关联交易。本次交易预计构成重大资产重组,不构成重组上市。

经各方协商,本次发行股份购买资产的发行价格确定为29.88元/股,不低于定价基准日前20个交易日股票交易均价的80%。本次交易中拟发行的股票为境内上市人民币A股普通股,每股面值为人民币1.00元,上市地点为上海证券交易所。

上市公司拟向东阳华盛发行股份募集配套资金。本次募集配套资金具体金额暂未确定,但本次募集配套资金总额不超过以发行股份方式购买资产交易价格的100%,且拟发行的股份数量不超过本次发行前上市公司总股本的30%。

本次募集配套资金发行的股份为境内上市人民币A股普通股,每股面值为人民币1.00元,上市地点为上海证券交易所。

本次募集配套资金拟用于标的公司项目建设、补充上市公司及标的公司流动资金、支付中介机构费用,募集配套资金具体用途及金额将在重组报告书中予以披露。其中,用于补充流动资金的比例不超过拟购买资产交易价格的25%或募集配套资金总额的50%。

截至预案公告日,东阳华盛直接持有公司14.96%股份,为公司的控股股东。东阳华盛的执行事务合伙人为白宇创投,袁晋清和林晖分别持有白宇创投54.65%、34.43%的股权并签订一致行动协议,通过白宇创投及东阳华盛间接控制上市公司,为上市公司实际控制人。本次交易不会导致上市公司控股股东、实际控制人发生变化,预计也不会导致公司股权分布不符合上交所的上市条件。

富创优越主要为数据通信、海事通信等领域客户提供先进光学封装和精密光学、电子智能制造服务。

富创优越最近两年一期未经审计主要财务数据如下。其中,标的2024年净利较2023年增长了775%。

华懋科技2023年发行可转债募资10.50亿元。公司不特定对象发行可转换公司债券1,050万张,每张面值100元,按面值发行,期限为6年,募集资金总额为10.50亿元,扣除尚未支付的保荐承销费用(含增值税)11,686,500.00元后,本次发行可转债实收募集资金为1,038,313,500.00元,已由本次向不特定对象发行可转债主承销商申港证券股份有限公司于2023年9月20日分别汇入公司的募集资金专用账户。

据公司2025年一季报,报告期内,公司实现营业收入5.37亿元,同比增长14.37%;归属于上市公司股东的净利润8642.19万元,同比增长60.34%;归属于母公司所有者的扣除非经常性损益的净利润8155.05万元,同比增长61.73%;经营活动产生的现金流量净额1900.65万元,同比减少86.17%。